没有文旅投资,谈何运营?

来源:

作者:

发布时间:

2025-08-26

点击查看详情

来这里↓发现文旅新趋势

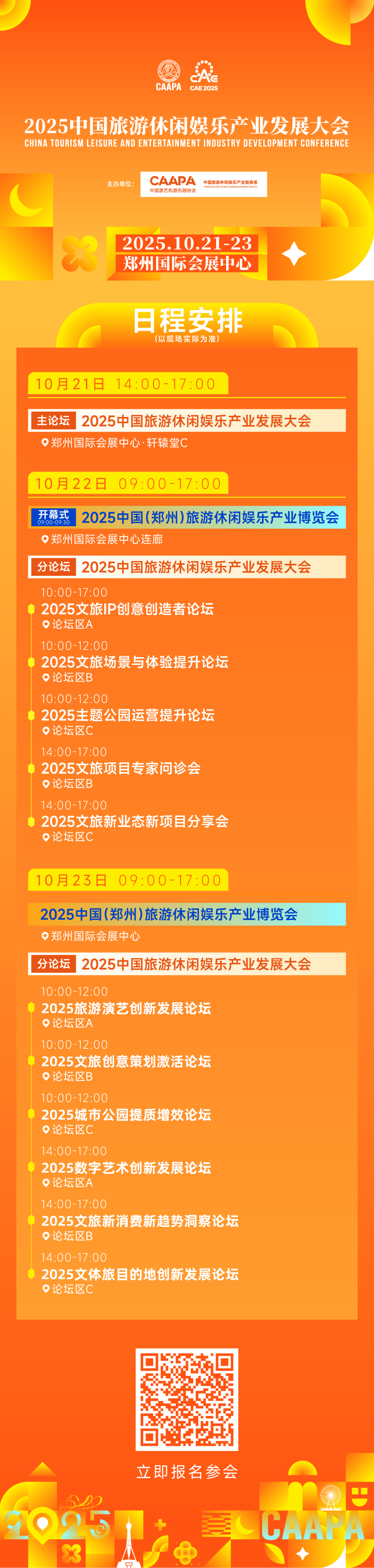

2025中国旅游休闲娱乐产业发展大会

10月21-23日,郑州见!

▲

作者 | 投资小兵

主编 | 杨明

责编 | 刘凯叶

过去几年,“运营前置”几乎成了文旅行业的口头禅。从开发商、设计院到内容方,人人都在强调“先把运营想清楚再动工”。然而,声量很大,但烂尾和调改的案例也不曾减少多少,原因出在哪里?

“运营前置”本质上是一种理想化的流程设计,它假设“只要把运营逻辑提前植入策划及施工阶段,后期就能少走弯路甚至确保成功”,先不说在赶工期、多方协调等方面的现实困难,文旅项目的特殊性还在于:运营逻辑需要资本逻辑来验证。没有投资规模、节奏和结构的确定性,再完美的运营方案也只是沙盘推演——不是运营不重要,而是只有先学会用金融语言讲故事,有大量优质资本进入,才有机会用运营能力兑现更多故事。

“运营前置”的重要性不必再多说,但“资本前置”的故事还很少有人讲。

资本的正确角色——输血者、架构师、风控官

1. 输血者——从“建设期”到“全生命周期”

传统文旅投资集中在建设期,80%的资金用于土建、景观和硬件。这导致“开业即巅峰”,后期运营只能靠门票和租金苟活。真正的资本前置,要求投资方将资金拆解到“全生命周期”:

启动期:土地整理、基础设施、IP采购;

爬坡期:内容孵化、市场推广、团队磨合;

成熟期:运营管理、产品迭代、会员体系、资产证券化

以日本星野集团为例,其轻资产扩张的核心是“改造基金+运营分成”:基金承担前期改造成本,星野负责运营并承诺相应百分比的保底收益。资本不再是“一次性付款”,而是与运营深度捆绑的“长期合伙人”。

星野集团青森屋

2. 架构师——用金融工具重构商业模式

文旅项目的死结在于“慢回报”与“快资金”的矛盾。破解之道在于把资产拆分成不同风险-收益等级的金融产品。

重资产端:通过REITs(基础设施公募REITs)或类REITs,将酒店、停车场等稳定现金流资产打包上市,缩短退出周期;

轻资产端:以品牌和管理输出换取股权,例如开元旅业将旗下酒店分为“自持物业”(REITs化)和“管理输出”(收取3%-5%营收分成)两类;

内容端:用“众筹+预售”测试市场,如莫干山民宿群通过“共建人计划”提前锁定千万级现金流,降低试错成本。

资本在此扮演的角色,不是简单的“给钱”,而是设计一套“谁承担风险、谁享受收益”的精密架构。

3. 风控官——用数据穿透“运营幻觉”

文旅行业最大的风险是“运营幻觉”——策划阶段用对标案例和测算模型制造虚假繁荣。资本前置的终极意义,是让“钱”成为最冷酷的试金石:

某古镇项目融资路演时,运营方宣称“日均客流可达1.5万人次”,资方要求以“门票收入质押”作为风控条件,最终测算发现需达到2.3万人次才能覆盖本息,项目被迫缩减商业面积、增加二次消费场景;

某沉浸式剧场投资人要求“核心演员签约率达到XX百分比才放款”,倒逼运营方提前锁定内容团队,避免“开业即换血”。

当资本用IRR(内部收益率)、DSCR(债务覆盖率)等指标拷问运营时,所有“故事”必须转化为可验证的数据。

资本的核心拷问——钱从哪里来、投向哪里、如何退出

无论运营故事多么动人,资本绕不开的三个基本问题:钱从哪里来(资金来源)、投向哪里(投资方向)、如何退出(退出机制)。这三大问题构成了文旅投资决策的基础框架,也是衡量任何文旅项目投资价值的核心标准。只有在清晰回答这些问题的基础上,运营前置才真正具有实践意义,在此我谈几点粗浅的看法。

1、钱从哪里来——多层级资金拼图

文旅投资的核心难点在于周期长、见效慢,因此需要多层级的资金组合:

政府资本:例如地方政府通过专项债、PPP模式支持大型度假区建设,确保基础设施(道路、水电、污水处理)先行。贵州某景区在启动时,就通过地方城投公司撬动专项债资金,解决了前期5亿元的基建缺口。

金融资本:商业银行贷款、产业基金、保险资金等,偏好稳定现金流资产。云南丽江的某古镇就是通过银行贷款建设,再用门票现金流偿还,资本偏好清晰。

社会资本与“聪明钱”:战略投资人、互联网平台、IP 方,他们既投钱,也带来资源。比如阿里巴巴参投的“西溪天堂”,就用支付宝流量和大数据驱动用户运营。

自有资金。

2、投向哪里——精准投入,避免“大而全”

文旅资金一旦到位,必须明确分配方向,否则极易落入“重建设、轻运营”的陷阱。

硬件基础,稳扎稳打:资本倾向于优先投向酒店、索道、停车场等刚需资产,因为这些资产现金流稳定、易于证券化。

二次消费,利润高地:数据显示,迪士尼、环球影城的利润中,超过 40%来自餐饮、演艺、零售等二次消费。

创新场景,长期杠杆:夜游、沉浸剧场、研学营地等属于创新型消费场景,投入不一定大,但可以有效提升用户停留时长和复购率。

3、如何退出——资本的“体面下车”

资本的最终关心点不是“项目好不好玩”,而是“能否安全退出”。退出路径决定了资本是否愿意进入。

股权退出:常见于早期投资人,在项目运营稳定、现金流清晰后,将股权转让给更长期资金或战略投资方。

资产证券化:通过类 REITs、公募 REITs 或 ABS,将门票收入、酒店收益、租金等现金流标准化,变成可交易的金融产品。

整体或部分股权并购:这是最常见的退出方式,特别适合中小民宿集群或文旅项目,最终整体或部分股权卖给大型文旅集团。

投资的“三投三不投”,文旅资本的实战纪律

文旅项目投资,情怀与愿景固然重要,但清晰的投资纪律是区分成功与失败的关键。在此,我分享一个“三投三不投”原则,仅供参考。

1、投“运营杠杆”,慎投“硬件堆砌”

投资能持续创造价值的“软实力”,即顶级的运营团队、优质的内容IP、数字化能力和服务体系。这些是提升体验、吸引客流、实现盈利的核心;警惕盲目投入巨资建设庞大硬件设施。过度依赖“钢筋水泥”会导致资产过重、现金流紧张,若运营跟不上,便沦为难以变现的负资产。

2. 投“时间的朋友”,慎投“机会主义者”

投资具有长期价值的稀缺资源(如独特景观、文化遗产)和能随时间增值的品牌口碑。追求的是具备内生增长动力和持久生命力的项目;拒绝那些单纯依赖短期政策红利而缺乏市场真正需求的投机性项目。政策易变,投机风险极高,潮水退去后只剩一地鸡毛。

3. 投“可证券化资产”,慎投“只讲情怀”

投资权属清晰、能产生稳定现金流、具备未来资本化(如REITs、并购)潜力的资产。资本的本质要求清晰的退出路径和回报模型;远离只有宏大情怀和梦想,却缺乏可行商业模式和盈利能力的项目。切忌只谈情怀,无法商业化的情怀对投资而言是致命的陷阱。

运营方的“资本化生存”,从乙方到合伙人

当资本成为前置条件,运营方的角色也必须进化:

1. 从“服务者”到“共同发起人”

传统模式下,运营方是开发商的乙方(或者下属团队),按合同收取管理费(或薪酬)。资本前置后,运营方(团队)可以用“技术入股”或“业绩对赌”绑定利益。这个模式已经广泛应用到了很多项目,这里不再赘述。

2. 从“内容供应商”到“资产运营商”

乌镇戏剧节的成功不在于“请了多少明星”,而在于陈向宏团队将“戏剧IP”转化为“资产增值工具”——通过戏剧节提升景区溢价,带动周边所有资产都在增值。运营方必须建立“内容-资产-资本”的转化模型,而非单纯做活动。

3. 从“经验主义”到“数据资产”

资本方越来越看重运营方的“数据能力”。某文旅集团要求合作运营方必须接入其SaaS系统,实时上传客流、消费、复购等数据,作为下一轮融资的“资产证明”。运营方需将经验沉淀为可交易的数据资产,而非依赖个人“实战经验”或信誉背书。

资本与运营的“螺旋上升”

资本不是运营的敌人,而是运营必须驯服的“猛兽”。只有将资本结构、现金流模型、退出路径在项目启动前就写入运营 DNA,撬动了资本,“运营前置”才不会沦为沙盘游戏。

事实上,不管是“运营前置”还是“资本前置”,二者没有任何矛盾,但一定要分工明确,敬畏专业,让专业的人在专业的位置发挥出最大效用,资本不再只是话语权身份,运营不再只是接手“盘活”,让资本的加持奠定运营的基础,运营的数据反哺资本的估值,二者才能进入价值的“螺旋上升”通道,帮助文旅项目走出“建设-烂尾-调改-甩卖”的恶性循环。

来这里↓发现文旅新趋势

与1000+文旅头部企业共襄盛会

10月21-23日,郑州见!

关键词: